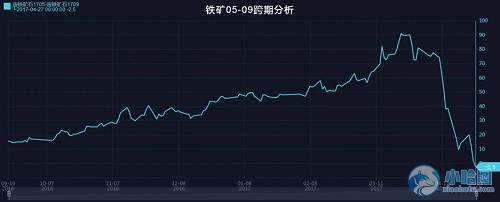

回首四月,竟然不知不覺已經歷了一場慘無人道的“礦災”——鐵礦石一個月內跌去近35%,鐵礦05合約從高點740多迅速被打到470,堪稱“閃電熊”,其一切慘狀盡在小哈圖中:

|

就連鐵礦一貫正宗陡峭的BACK結構遠期曲線都被“閃電熊”熨平了,甚至近月都貼水遠月,可見現貨及近月合約下跌得多恐慌,已不成人樣了。

|

來源:小哈圖智能圖表

之前鐵礦跨期正套一直做得順風順水的小伙伴們也傻眼了,世道變幻快哉!

|

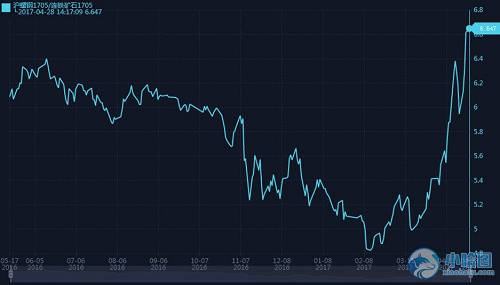

最后再瞅一眼螺紋和鐵礦的比價,由低點到高點竟然也漲了近35%,比價屢破歷史新高,估計被坑的人不少。

為什么鐵礦的世道說變就變了呢?世人皆知的原因是國產礦復產和港口天量鐵礦庫存的沖擊,從三月上旬開始,國內鐵礦石港口庫存就站上了1.3億噸大關,這應該是壓垮駱駝的那根稻草。另外,鋼廠原料端處于去庫存周期也使得鐵礦雪上加霜。這些是可以很好的解釋為什么鐵礦石下跌,但還是比較難解釋為什么這么恐慌快速的下跌。

|

首先要明白的一點是,港口的鐵礦可分為兩種——可轉賣的貿易礦和鋼廠的非貿易礦。進入三月初之后,港口貿易礦庫存規模達到近8600萬噸,其在港口庫存中的占比達66%,關鍵是這些貿易礦大多還是加杠桿堆積起來的,而杠桿正是助漲助跌的神器,看15年配資導致的股市牛市和股災可見其威力,所以在這波鐵礦暴跌中,我們又看到了鋼貿圈“托盤公司”出現爆倉的新聞,又是同樣的配方,熟悉的味道,或許問題的癥結就在這里。

下面小哈就給大家揭開鐵礦那不為人知的另一面,看看鐵礦托盤業務這個鋼貿圈里的“潛規則”到底是如何運作的,又在本輪鐵礦下跌中扮演了什么樣的角色?

二、扒一扒鋼貿礦貿托盤的那點事兒

1、鐵礦貿易商的瘋狂生長

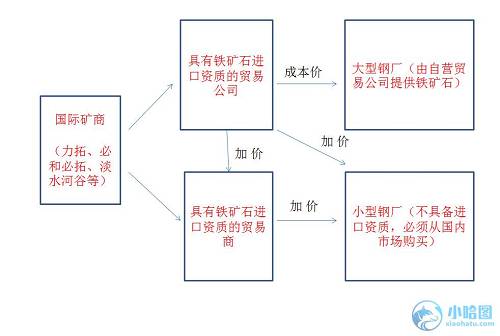

2002-2012年隨著鐵礦石價格的瘋狂上漲,可謂是中國鐵礦石飛速發展的黃金十年。在中國日益沸騰的鋼鐵業和進口鐵礦石“雙軌制”的刺激下,鐵礦石倒爺隊伍也變得愈來愈強大。

鐵礦石價格雙軌制是指國內鋼鐵企業向國外鐵礦石企業購買鐵礦石實行兩種定價模式:

(1)長期協定價格(一些具有資質的大企業獨有)。

(2)現貨價格,價格高于長期協定價格(不具有資質和小企業采用)。

由于這一定價機制的存在,那些年鐵礦貿易商們拼了命也要經由各種渠道弄幾船鐵礦石,一經倒手就能賺得盆滿缽滿。但中小鐵礦石貿易商素來都是依附大礦商和國內鋼廠而生存的

2、央企托盤業務黑洞

隨著國內貿易和經濟增速放緩,鐵礦石實際需求驟減,加上2011年底的信貸危機大量的貿易商們面臨著倒閉的風險。近幾年,隨之而來關聯企業之間的貿易糾紛大量爆發,而且涉及企業主體眾多,于是鋼貿圈神秘的“信貸潛規則”——央企托盤墊資交易也逐漸公開。

由于銀行放貸速度及多種監管限制,民間融資已成為鋼貿融資的主要渠道,大國企托盤融資是普遍現象,平均規模在千億級別。鋼價急跌可能觸發托盤爆倉,但在利益的驅動下,逐漸成為鋼貿圈的隱性常態。“托盤業務”在貿易實踐中產生和發展的一種交易類型,鋼貿商依托資金充沛資質良好的國企幫忙墊資向下游支付貨款買貨物,從而獲取長協議低價。這本是緩解貿易商資金緊張的業務手段,但漸漸在實踐中慢慢衍生出不同的托盤模式,加大了整個貿易鏈條杠桿。托盤公司逐漸成為了真正的影子銀行,更沒有想到竟這么快的走進了融資黑洞。

在之前的托盤業務中主要通過向資質的托盤商繳納一定比例的保證金,讓托盤商進行代購,并約定一段時間后貿易商通過加付一定傭金或利息的形式償還資金,拿回貨權。隨著托盤業務的發展,逐漸形成托盤方成為配資方,貿易墊資變成融資等方式。并隨著鋼材供應充足,下游需求暗淡,該業務衍生到了原料端,鋼廠沒有錢買鐵礦石,托盤企業就把原料買下來,給鋼廠做托盤。然而隨著基礎建設的減速,鋼廠利潤壓縮,黑色產業鏈的一系列的危機也隨之而來。下面我們逐一介紹一下黑色產業鏈中鋼貿商及鐵礦石貿易的托盤業務模式:

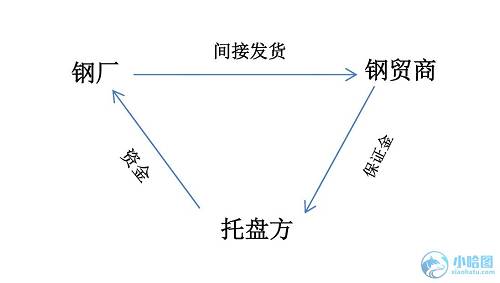

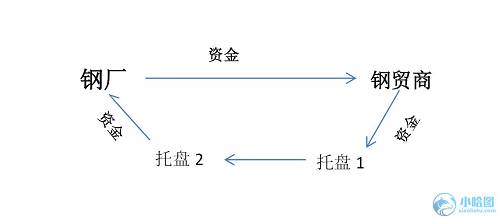

最簡單的鋼貿托盤業務一般涉及三方:鋼廠賣方、貿易中間商、托盤方(資金提供方)。中小礦商因缺乏采購資金,先向托盤方提供一定比例的保證金,托盤放代為墊資代購回來全部鐵礦,貨材放在第三方倉庫,約定一段時間后貿易商通過加付一定傭金或利息的形式償還資金,拿回貨權。

· 鋼貿商托盤業務1:

|

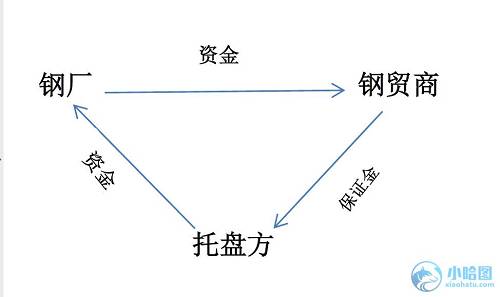

在第一種托盤業務的基礎上,有些鋼廠把托盤業務演變成一種融資途徑。即:鋼廠聯合自己實際控制的鋼貿商,在沒有真是采購和銷售需求時,安排鋼貿商安排鋼貿商委托托盤方向鋼廠采購,鋼廠從托盤方收款后挪作他用,當鋼貿商需要付款時(一般每個交易周期為2—3個月),鋼廠直接將資金調配給鋼貿商進而付款給托盤方,托盤方回籠資金并取得利潤。

|

鋼廠以托盤的方式融資后,如果企業效益良好,能夠負擔付給托盤方的利潤,托盤交易可以循環操作。但是,一旦鋼廠虧損,就會無力償付托盤方的款項。此時,有的鋼廠會尋找第二家托盤方,作為原托盤方的下游買家并付款,維持交易循環和企業運轉。在特殊情況下,鋼廠甚至會找第三家、第四家,乃至更多的托盤方加入到交易中。

|

|

三、托盤對礦價的助漲助跌

在整個市場行情向好時,托盤交易看似圓滿,交易各方都皆大歡喜,但卻不能忽視的一個致命的弱點就是它的風險性。一旦出現行情逆轉,托盤方發生資金爆倉,貿易商給不起托盤利息,托盤方就開始拍賣貿易商的低價抵押物。

至此,對于托盤商資金方由于是長期協定價格,跌的多啦,鋼廠會補,在市場甩貨的同時還能收回一點托盤利息。真正受傷的還是利用了托盤資金的貿易商,還有隨著低價拋售影響而坍塌的市場價格。更可悲的是重創一榮俱榮,一損俱損的黑色產業鏈,螺紋鋼、鐵礦、焦煤、焦炭都會延續跌勢。

據中鋼協專業人士調查,包括礦貿商、鋼材貿易商的進入。整個的資金的進入情況是比較多的。2017年整個的托盤的資金比去年同期增長了100% 以上,而這些資金的運轉到旺季時都是要兌現利潤的。而在現貨供過于求的情況下只能是誰便宜誰才能出得了貨,把貨才能換成錢。所以大家在有利潤的情況下,可能會出現在銷售比較好的情況但是他的價格卻是往下走。今年3月以來,港口鐵礦石高企的庫存,上游鋼廠利潤轉差鋼材供大于求,加下下游基建增速放緩,房地產等行業限購等政策,均使鐵礦的貿易商苦不堪言。鐵礦賣不出去,只能降價,加上托盤方的甩貨,于是加速了礦價的坍塌。