上游資源類:①焦煤焦炭價格5月下旬跌幅較大,下游鋼廠需求繼續(xù)放緩,5月以來,全國鋼企日均粗鋼產(chǎn)量同比增速繼續(xù)下降,上、中旬依次為0.4%、-0.8%。而5月下旬高爐開工率75.1%,同比下降7.5%,預(yù)示下旬粗鋼產(chǎn)量進(jìn)一步下降,使得國內(nèi)大中型鋼廠焦炭平均庫存可用天數(shù)繼續(xù)上升到11天,而4月底為9天。②動力煤價格5月下旬較焦煤焦炭調(diào)整較小,與旺季預(yù)期有一定關(guān)聯(lián),但需求層面上來看,依然不利,5月份六大發(fā)電集團耗煤量增速回落到10.99%,4月為14.05%,導(dǎo)致六大集團煤炭庫存可用天數(shù)繼續(xù)大幅提升到21.56天。

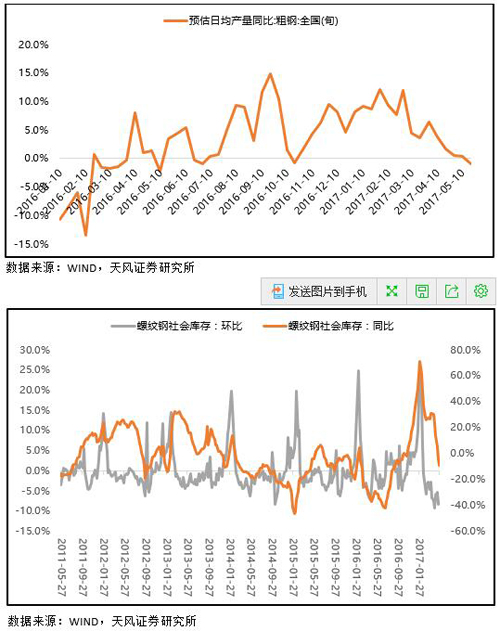

中游制造類:①成本端體礦石價格的持續(xù)下跌以及供給端打擊地條鋼(5月上旬、5月中旬全國鋼企日均粗鋼產(chǎn)量同比增速分別下降到0.4%、-0.8%),使得鋼企盈利水平繼續(xù)提升,另一方面5月下旬螺紋鋼社會庫存繼續(xù)去化(同比-9.5%、環(huán)比-7.6%),因此螺紋鋼期貨價格快速上漲修復(fù)了短期過于悲觀的預(yù)期。②隨后,螺紋鋼期貨又轉(zhuǎn)入大幅下跌,即使貼水幅度已經(jīng)非常之大。這可能意味著:第一,整個金融市場不斷趨緊的流動性影響到期貨市場;第二,雖然短期需求有一定程度的修復(fù),但是中長期經(jīng)濟持續(xù)回落的悲觀預(yù)期沒有得到任何緩解。因此,短期庫存加速去化顯示的需求尚可,不敵金融市場流動性收縮和長期需求回落帶來的悲觀預(yù)期。

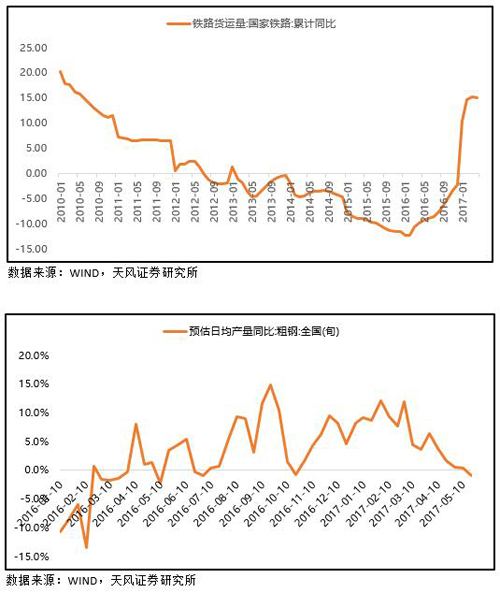

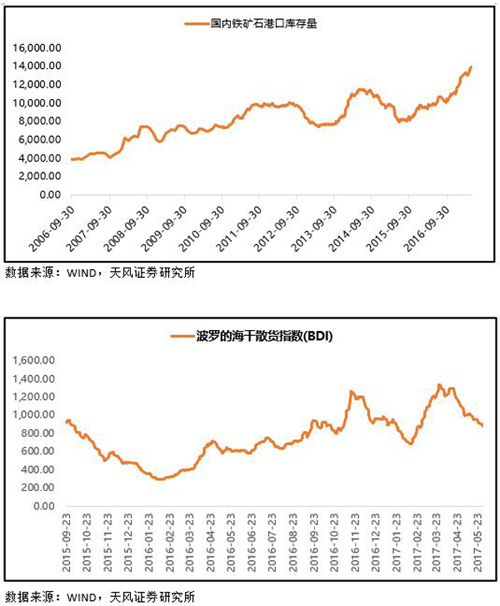

中游工業(yè)服務(wù)類:①4月鐵路貨運量同比開始從高位回落,預(yù)計5月進(jìn)一步下行;②受制于中國需求層面的壓力對于鐵礦石價格的抑制,海運景氣度繼續(xù)回落;③5月六大發(fā)電集團耗煤量同比大幅下降,對應(yīng)到工業(yè)生產(chǎn)上5月繼續(xù)回落。

下游消費類:5月上旬三四線銷售同比重回正增長(YOY+8.1%)后,5月下旬重新回落(YOY-18.1%);一、二線銷量延續(xù)大幅負(fù)增長(分別YOY-44.5%、YOY-41.9%)。

【行業(yè)重要變化】

一、上游資源類:

5月下旬以來,焦煤焦炭大幅下跌,動力煤、基本金屬價格繼續(xù)弱勢調(diào)整。其中煤炭下游需求放緩(日均粗鋼產(chǎn)量下降,六大集團日均耗煤量下降),同時下游庫存(鋼廠焦炭可用天數(shù),電廠動力煤可用天數(shù))繼續(xù)提升,繼續(xù)對煤炭價格形成抑制。

1、煤炭:

①焦煤焦炭價格5月下旬跌幅較大,下游鋼廠需求繼續(xù)放緩,5月以來,全國鋼企日均粗鋼產(chǎn)量同比增速繼續(xù)下降,上、中旬依次為0.4%、-0.8%。而5月下旬高爐開工率75.1%。同比下降7.5%,預(yù)示下旬粗鋼產(chǎn)量進(jìn)一步下降,使得國內(nèi)大中型鋼廠焦炭平均庫存可用天數(shù)繼續(xù)上升到11天,4月底為9天。

②動力煤價格5月下旬較焦煤焦炭調(diào)整較小,與旺季預(yù)期有一定關(guān)聯(lián),但需求層面上來看,依然不利,5月份六大發(fā)電集團耗煤量增速回落到10.99%,4月為14.05%,導(dǎo)致六大集團煤炭庫存可用天數(shù)繼續(xù)大幅提升到21.56天。

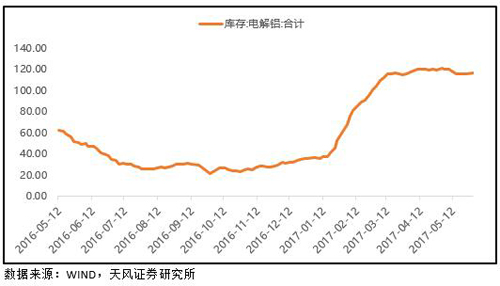

2、有色:

①5月下旬基本金屬大多繼續(xù)走弱,5月上旬電解鋁庫存出現(xiàn)一定程度的下降,但是這種趨勢在5月下旬沒能得到延續(xù)。

二、中游制造類:

5月下旬,螺紋鋼期貨價格過山車,先是上漲以修復(fù)此前過于悲觀的經(jīng)濟預(yù)期,隨后又大幅下跌,一方面是對整個金融體系不斷趨緊的流動性的反映,另一方面是仍然悲觀的中期經(jīng)濟預(yù)期。水泥價格整體平穩(wěn),局部上華北地區(qū)略有上升,進(jìn)入淡季,后續(xù)難以繼續(xù)超預(yù)期。

1、鋼鐵:

①成本端體礦石價格的持續(xù)下跌以及供給端打擊地條鋼(5月上旬、5月中旬全國鋼企日均粗鋼產(chǎn)量同比增速分別下降到0.4%、-0.8%),使得鋼企盈利水平繼續(xù)提升,另一方面5月下旬螺紋鋼社會庫存繼續(xù)去化(同比-9.5%、環(huán)比-7.6%),因此螺紋鋼期貨價格快速上漲修復(fù)了短期過于悲觀的預(yù)期。

②隨后,螺紋鋼期貨又轉(zhuǎn)入大幅下跌,即使貼水幅度已經(jīng)非常之大,這可能意味著:第一,整個金融市場不斷趨緊的流動性影響到期貨市場;第二,雖然短期需求有一定程度的修復(fù),但是中長期經(jīng)濟持續(xù)回落的悲觀預(yù)期沒有得到任何緩解。

2、建材:

①泥價格整體平穩(wěn),局部上華北地區(qū)略有上升,進(jìn)入淡季,后續(xù)難以繼續(xù)超預(yù)期。

三、中游工業(yè)服務(wù)類:

4月鐵路貨運量同比開始從高位回落,預(yù)計5月進(jìn)一步下行;受制于中國需求層面的壓力對于鐵礦石價格的抑制,海運景氣度繼續(xù)回落;5月六大發(fā)電集團耗煤量同比大幅下降,對應(yīng)到工業(yè)生產(chǎn)上5月繼續(xù)回落。

1、交運:

①4月鐵路貨運量累計同比增長15.1%,仍然維持在高位,但已經(jīng)出現(xiàn)小幅回落,預(yù)計5月份進(jìn)一步下降。

②經(jīng)過連續(xù)2個月的復(fù)蘇以后,5月上旬、5月下旬,BDI指數(shù)、運費指數(shù)連續(xù)1個半月從高位回落;其中鐵礦石價格的持續(xù)下跌可能是主要因素之一,而鐵礦石的下跌則主要受到來自中國需求方面的影響。一方面中國從4月開始降低高爐開工率、同時日均粗鋼產(chǎn)量的增速也開始下行。另一方面中國主要港口積累的鐵礦石庫存連續(xù)創(chuàng)出新高。目前的供需格局下,鐵礦石價格易降難升。

2、電力:

①上期報告中,我們提到,5月上旬六大集團日均耗煤量較4月下旬下降5.2%,而去年同期僅下降2.6%,并且六大發(fā)電集團煤炭庫存5月上旬繼續(xù)大幅上行,(4月下旬庫存16.48天,5月上旬19.36天),意味5月發(fā)電耗煤量可能進(jìn)一步回落。最終,5月發(fā)電耗煤同比大幅下滑到10.99%,5月工業(yè)生產(chǎn)難有起色。

四、下游消費:

5月上旬三四線銷售同比重回正增長(YOY+8.1%)后,5月下旬重新回落(YOY-18.1%);一二線延續(xù)大幅負(fù)增長(分別YOY-44.5%、YOY-41.9%)。

1、房地產(chǎn):

①一線城市(4城)4月下旬、4月上旬、5月下旬,銷售面積YOY-41.59%、-35.42%、44.46%。

②二線城市(16城)4月下旬、4月上旬、5月下旬,銷售面積YOY-44.19%、-32.13%、41.88%。

③三線城市(36城)4月下旬、4月上旬、5月下旬,銷售面積YOY-23.18%、+8.00%、-18.13%。(來源: 華爾街見聞 作者:天風(fēng)策略團隊分析師:徐彪 劉晨明、許向真、朱小溪、徐彪)

【免責(zé)聲明】本文系轉(zhuǎn)載,不代表中國聯(lián)合鋼鐵網(wǎng)的觀點。中國聯(lián)合鋼鐵網(wǎng)對其文字、圖片與其他內(nèi)容的真實性、及時性、完整性和準(zhǔn)確性以及其權(quán)利屬性均不作任何保證和承諾,請讀者和相關(guān)方自行核實。據(jù)此投資,風(fēng)險自擔(dān)。