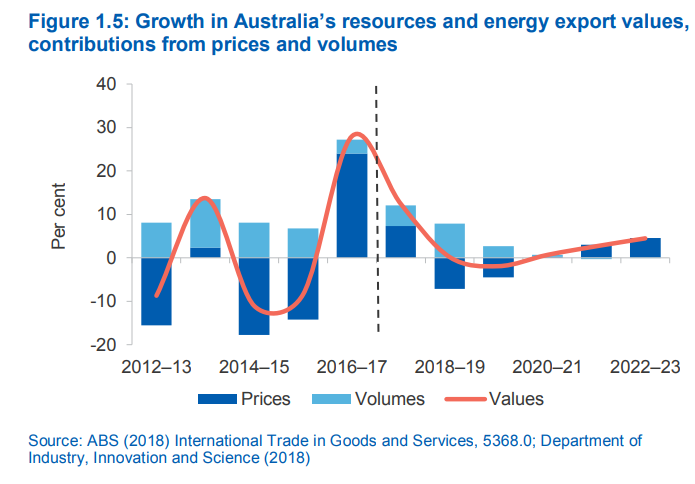

澳大利亞在作出“2017-18財年自然資源和能源出口總額將創出歷史新高”這一樂觀預言的同時,又發出了厲聲警告:2020年自然資源和能源出口總值高速增長的繁榮期將告終。

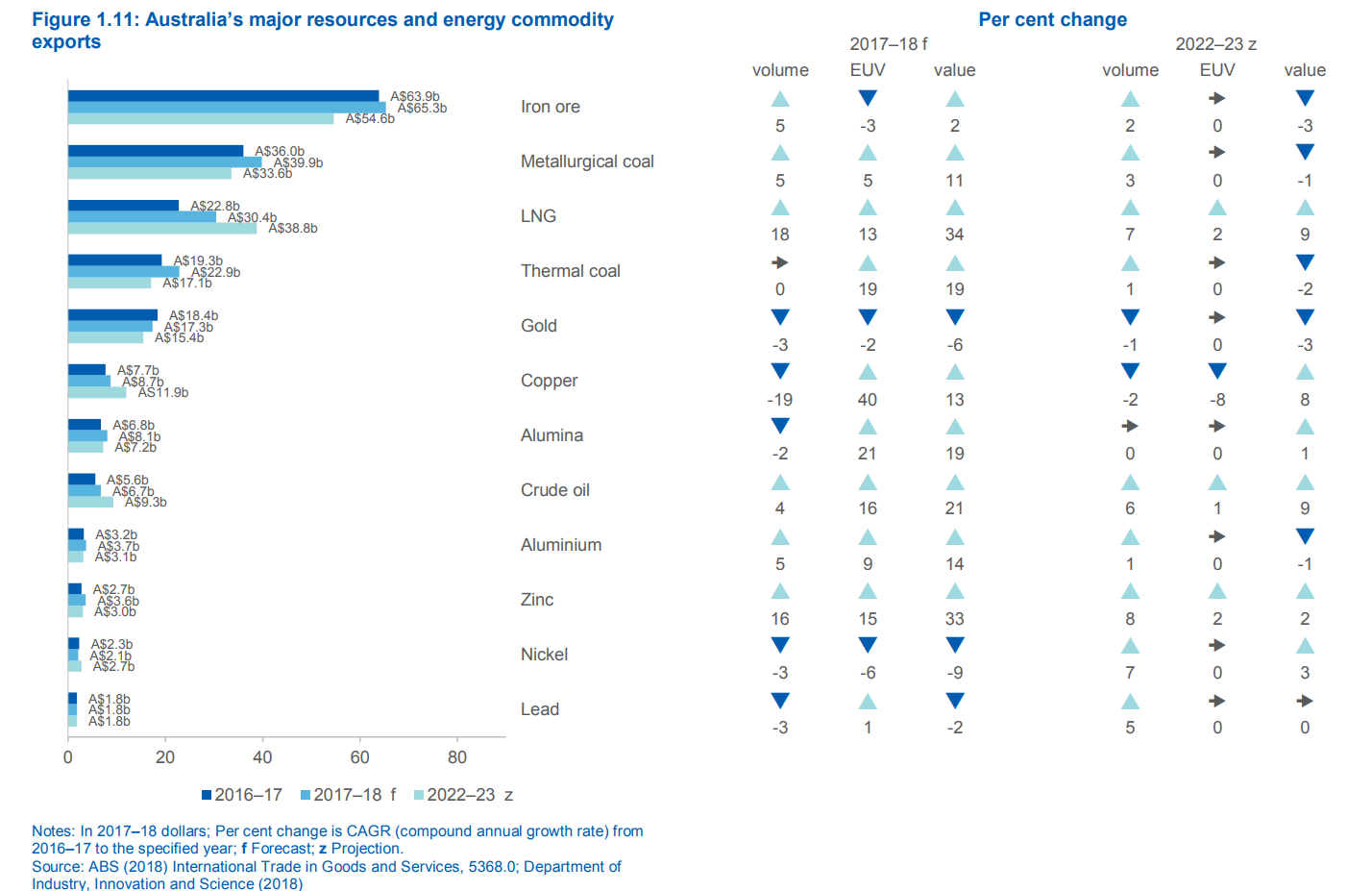

該國工業、創新和科技部在4月9日發布的最新季度報告中預計,未來幾年,澳大利亞主要的資源和能源類出口商品價格將下滑。特別是鐵礦石和焦煤,將會受累于持續增長的國際市場供應,以及中國鋼鐵產量下降。LNG價格也將因美國頁巖氣和世界石油消費增長滯緩而僅僅小幅上漲。

從這個意義上說,2020年將標志著澳大利亞資源和能源部門的顯著增長階段走到終點。

澳大利亞礦業繁榮

澳大利亞礦業繁榮按照澳大利亞工業、創新和科技部的界定,該國的資源和能源繁榮期已經從2004年持續至今,主要分為價格階段、投資階段、生產階段:

價格階段——大致在2004年到2012年之間,顯著特征是幾乎所有包括資源和能源在內的大宗商品價格都出現了大幅攀升的趨勢, 并于2011年達到了頂峰。

投資階段——自2007年到2017年,由于大宗商品價格走高、供應短缺,市場開始進入了一段全新的投資周期,勘探和投資規模大幅度擴增。

生產階段——從2011至今,受益于技術創新,澳大利亞資源和能源產量逐步擴大。另外,礦產品級下滑是供給端的重要趨勢,特別是在銅礦、鐵礦石和鎳礦市場,這也側面助推了產量增長。

資源和能源利潤即將觸頂

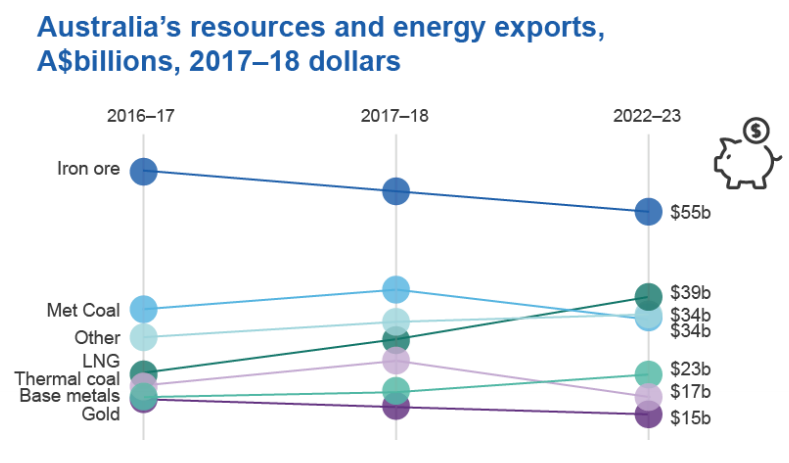

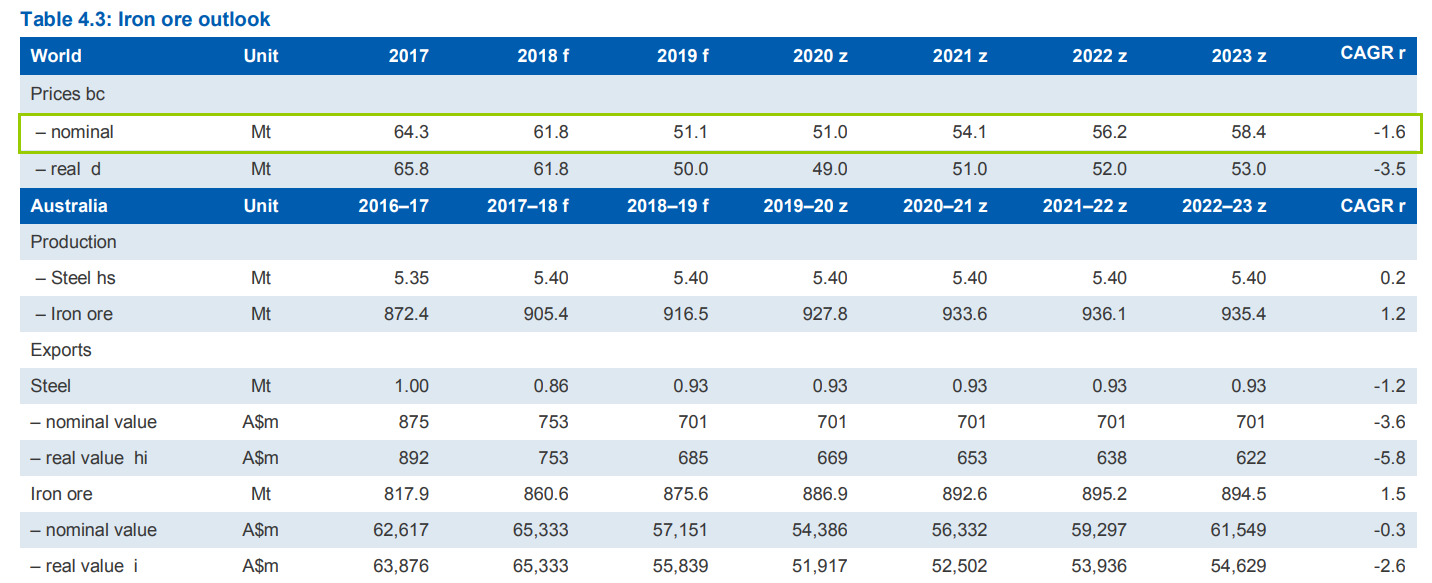

在澳大利亞工業、創新和科技部看來,受大宗商品出口總值攀升提振,自然資源和能源出口將在2017-18財年達到2300億美元,創出歷史最高紀錄。

然而,這也將宣告澳大利亞資源和能源總值將告別高增長時期, 此后兩個財年將逐年回落,實際出口獲利將在2019-2020財年進入增長停滯。

其中,最大的“拖累”會是鐵礦石,因為在供給端,新的低成本供應將涌入市場,它們主要來自巴西;而在需求端,中國鋼鐵產量下滑將影響其對礦石的需求。

動力煤和焦煤價格從近期高位回落也將對出口盈利造成負累,同樣因供給增加、需求放緩。

LNG將為2017-18財年的出口盈利做出最大貢獻,因出口量和價格都會走高。澳大利亞預計,到今年年底前國內三大LNG基建設施都將完工,預計本國將在2019年成為全球最大LNG出口國。

當前,按照出口量排名,澳大利亞主要的出口大宗商品為鐵礦石、焦煤、LNG、動力煤、黃金、銅礦、氧化鋁、原油、鋁、鋅礦、鎳、鉛:

在這份218頁的報告中,澳大利亞工業、創新和科技部提及中國的頻次高達214次。中國是該國大宗商品重要的出口市場。

從宏觀層面講,上述部門認為,中國今年的經濟增長將慢于2017年,大約為6.5%左右。未來五年的年均增長率大約在6.2%左右。

在應對債務之際,中國政府正在減少企業獲得廉價資金的機會, 并收緊與房地產投機相關領域的融資需求。這些措施可能在一定程度上使得此前迅速發展的基礎設施減速。

從產業層面來說,中國防治環境污染的舉措仍將持續,這也將抑制該國工業產品的產量,特別是鋼鐵。

盡管中國采取的供給側改革和鋼鐵限產措施能夠對鋼鐵價格構成一些支持力,但由于鋼鐵產量增長疲軟,也就導致該部門對鐵礦石的需求難以提振。這種矛盾的影響體現在市場上就是價格波動。

與此同時,有跡象表明中國的建筑 活動和基建投資正在放緩,疊加不斷收緊的環境政策,他們預計中國的鋼鐵產量將下降,從而拖累鐵礦石進口需求及價格。

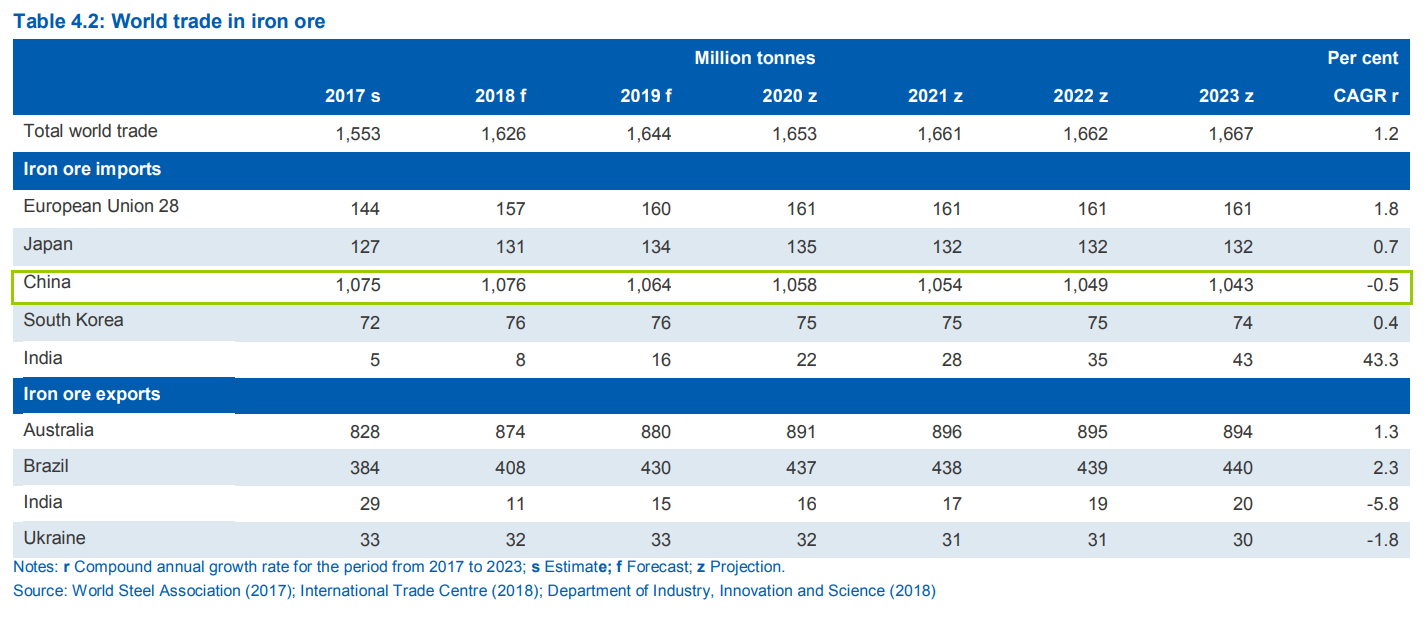

上述部門稱,去年中國的鐵礦石進口量達到10.75億噸,同比增幅4.5%。其中,來自澳大利亞的礦石占了62%,來自巴西的礦石占了16%。今年前兩個月,雖然有春節停工導致生產顯著減少的因素, 但中國鐵礦石進口量依然出現了5.2%的同比增長,這主要是春節前存在重建庫存的需求。

澳大利亞預計,由于中國政府嚴控房地產市場投機和去除過剩產能,同時開展防污治污及債務控制措施,該國鋼鐵消費量將以每年0.5%的速度放緩,到2023年觸及7.42億噸。而鋼鐵產量將以平均每年0.5%的速度下降,到2023年觸及8.05億噸,顯著低于2017年的8.32億噸。

這樣一來,中國生產的鋼鐵在全世界的份額將從去年的49%降至2023年的45%左右。

澳大利亞認為,中國鋼鐵部門未來的發展路徑將于日本和韓國不同,后兩者的鋼鐵消費量主要來自汽車和造船業,而中國受到政策的影響非常大。中國政策正持續調整政策,試圖讓經濟從重數量到重質量平穩過渡,并開展經濟結構轉型。

他們還表示,中國的鐵礦石進口量預計將以平均每年4%的速度下滑,到2023年將觸及10.4億噸。

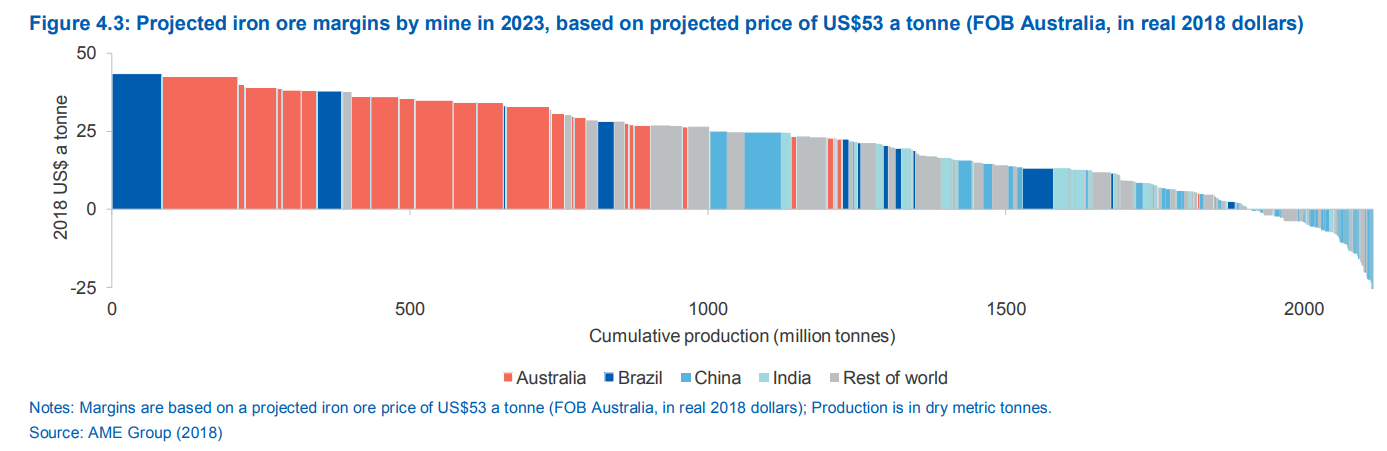

除了中國需求不振之外,巴西鐵礦石大量涌現也施壓價格。

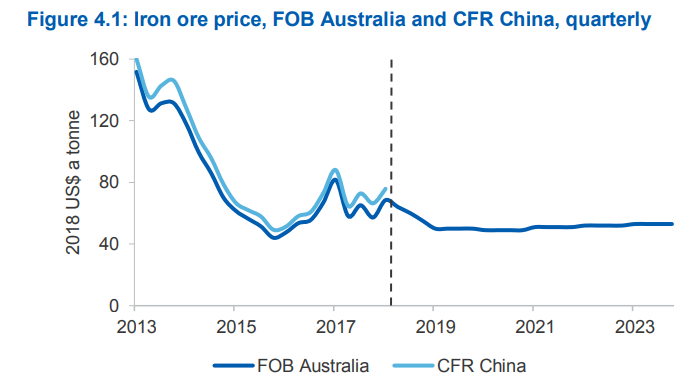

在此基礎上,澳大利亞工業、創新和科技部預計鐵礦石的均價將在趨向年底的時候從一季度的68美元/噸跌向55美元/噸。這意味著,跌幅將達到19%。

不僅如此,他們還預計鐵礦石將在基本面惡化的情況下,在2020年跌至49美元/噸,向著盈虧平衡線邁進。

所幸,由于中國自產的鐵礦石品級較低,而澳大利亞出產的鐵礦石品級較高、成本較低,因此澳洲礦商們仍將享受較高的利潤。