事實是不是這樣呢?

1、鐵礦石的供需格局

首先說明一點,我國鋼產(chǎn)量占到全球的超過50%,而鐵礦石的產(chǎn)量也并不少。2019年國內(nèi)的鐵礦石產(chǎn)量有8.44億噸,而全球的產(chǎn)量大概是20億噸,中國產(chǎn)量差不多也有接近42%的比例。

42%的礦石產(chǎn)量對50%的鋼產(chǎn)量,看起來差不多,但我國一年還是要進口鐵礦石達10億噸,主要原因是國內(nèi)的礦石質(zhì)量太差,品位低。平均品位只有33.2。

從上圖可以看出,我國基本是最低的那一檔,低于25的就不能被工業(yè)利用了。像遼寧鞍山和本溪的大礦床,礦石儲量達109億噸,但平均品位只有20-40%,必須先經(jīng)過精選才能煉鋼。所以8.44億噸的總產(chǎn)能,折算成精礦才2.2億噸,當然不能滿足我國10億噸的鋼產(chǎn)量需求了。我們的礦石含鐵量少,開采成本還高,八成的原料只得依賴進口,這在可以預見的未來都是不可改變的事實。

我們來看看世界礦石的供給。

全球產(chǎn)能折算精礦大概16億噸,其中四大礦山就占了10億噸,其他一些中小產(chǎn)能的國家約5億噸,業(yè)內(nèi)稱為“非主流礦山”,包括印度、南非的礦山。

四大礦山指巴西的淡水河谷(第一大),澳洲的必和必拓、力拓、FMG(分別排在二三四位)。我國進口量的90%都來自這四大礦山,所以說他們壟斷了國內(nèi)鋼鐵業(yè)的礦源,這種說法是有一定道理的。整體來說,四大礦山的生產(chǎn)成本都比較低,礦石品位高,通過海運的低成本方式到達我國港口,競爭力很足。

有人說四大礦山已經(jīng)形成了事實上的托拉斯,即攻守同盟,鉗制著我國鋼鐵業(yè)的發(fā)展,吃掉了產(chǎn)業(yè)鏈上大量的利潤,我覺得這種說法有失偏頗。

各個礦山集團,背后的股東結構錯綜復雜,其最終目的是要給各自的股東掙錢的,有時候還會有利益沖突。以我了解的情況來看,淡水河谷的主要股東有巴西政府、日資三井財團、美國華爾街資本。必和必拓的股東有匯豐(25%)、JP摩根(14%)、黑石(8%)、花旗(5%),另外還有一點兒中資的成分。力拓的第一大股東是中國中鋁和美鋁聯(lián)合成立的公司,占比12%,以及法資、澳資、華爾街資本。FGM的背后,中國華菱鋼鐵集團持有17.3%的股份,占比第一,另外是一些零星的小股東。

從這個股本結構上看,有國企,有私企,有華爾街,有各礦石進口國的大財團,還有中資的參與,澳洲和巴西本地的資本話語權都沒有那么大。

這些資本各自有著不同的利益訴求,沒有那么容易形成鐵板一塊的穩(wěn)固聯(lián)盟。而且即使像原油輸出國組織(OPEC)那樣的事實上的聯(lián)合體,也經(jīng)常因為生產(chǎn)配額的問題發(fā)生糾紛,所以對于四大礦山的壟斷問題其實不需要太過擔心。

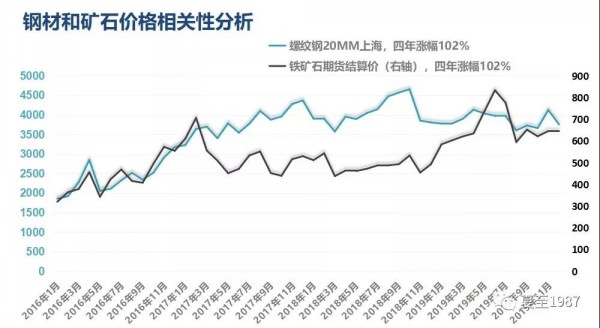

在價格的層面,我們對國內(nèi)鐵礦石期貨,和最常見的大宗商品上海20MM螺紋鋼的價格,做一個關聯(lián)度分析:

近4年來,從供給側(cè)改革以后,螺紋鋼價格的漲幅是102%,鐵礦石的漲幅也是102%,巧了。如果四大礦山對于鐵礦石價格的影響力真的有那么大,為什么這四年里漲幅并沒有明顯的強過螺紋鋼?

而且從圖中可以看到,這四年中,2017年1月到2019年1月的兩年間,礦石價格的相對表現(xiàn)要差的多,這也是國內(nèi)鋼企日子過得最舒服的兩年。后來礦價有一個明顯的翹尾,其實是受到巴西VALE礦難這種突發(fā)事件的影響,后來又有澳洲颶風減少港口運量,使總供給出現(xiàn)了一個缺口,導致礦石在2019年中的一段時間內(nèi)表現(xiàn)相對強勢,這屬于一次性事件的沖擊,持續(xù)性不強。2020年因礦難關停的產(chǎn)能復產(chǎn)后,礦石的價格還會顯著下行。

通過對礦石-鋼材價格的關聯(lián)度分析,也可以佐證我們之前的判斷,即四大礦山仍然是基于各自逐利的目標來安排生產(chǎn)計劃的。鋼價不景氣時,國內(nèi)鋼企降低產(chǎn)量,礦石的需求減少,礦價低迷,四大礦山會考慮關停部分礦場。鋼價景氣時反之,四大礦山會增加供給來創(chuàng)造更多的盈利。誰會和錢過不去呢?

還有一個重要的信息是,我國并不是國際鐵礦石市場的唯一買方,從全球需求的角度來看:

(下圖來自華泰期貨研究所的統(tǒng)計)

全球生鐵產(chǎn)量,近幾年的增速很低且逐漸下滑,到2019年末幾近負增長。其中中國的增速是正的貢獻,但除中國外的需求到2019年末的時候已經(jīng)是負增長了,所以全球鐵礦石的需求是比較萎靡的,整體處在一種供過于求的狀態(tài),礦價不高,幾大礦山正愁著怎么去做減產(chǎn),此時中國客戶的重要性反而更加突顯出來。

當然我這里并不是否認四大礦山的盈利能力,相反,它們曾經(jīng)長時間的處于產(chǎn)業(yè)鏈上的王者地位。除了少數(shù)年份比如2015年是虧損的,大部分年份可以依靠低成本開采的優(yōu)勢賺得盆滿缽滿,以前經(jīng)常有報道四大礦山的盈利可以達到我國所有鋼廠總利潤之和。2016年,四大礦山的盈利是800多億,國內(nèi)鋼企加起來只有400多億。2017年借著供給側(cè)改革的東風,我國鋼企實現(xiàn)利潤3400億,四大礦山盈利1500億,這是第一次我國鋼企利潤超越四大礦山。2018年鋼企利潤4700億,利潤繼續(xù)大增39%,超過四大礦山也是妥妥的。不過2017-2018兩年我國的鋼鐵業(yè)顯得過度繁榮了,有打擊地條鋼、環(huán)保限產(chǎn)、嚴控新增產(chǎn)能等政策影響,在需求端又因基建和地產(chǎn)顯得非常旺盛,使鋼價保持在絕對高位。

通過這一系列分析我們可以發(fā)現(xiàn),礦石企業(yè)對我國鋼企的絕對議價權是不存在的,如果我們投資的又恰好是其中經(jīng)營最出色,成本管控能力最優(yōu)秀的鋼企,就更不用擔心上游的制約了。

這里不要糾結于礦山企業(yè)的相對優(yōu)勢地位,有些資源稟賦是別人娘胎里帶來的。就像中東國家,地下刨一鏟子就噴出來源源不斷的優(yōu)質(zhì)原油,而我國就要打兩三千米的油井去采油,賺一點兒辛苦錢。巴西、澳大利亞有巨大的富鐵礦,很多還是露天的,載重400噸的巨無霸礦山車,一車一車往外拉:

一個輪胎就有一層樓高,這種效率你比得了嗎?我國可沒有這么好的條件,只能努力去發(fā)展中游的鋼鐵工業(yè)。

其實采掘業(yè)和冶煉工業(yè)并不沖突,日本和韓國完全不產(chǎn)鐵礦石,鋼鐵的產(chǎn)量和質(zhì)量卻世界領先,冶煉技術甚至超越了西方發(fā)達國家,誕生了一大批像新日鐵、浦項制鐵、神戶制鐵、住友這樣的世界知名鋼企。

所以我國的鋼鐵工業(yè)要做大做強,完全可以靠自己的努力,去提高精細化和自動化管理水平,提高產(chǎn)品的質(zhì)量標準,和有沒有鐵礦石的定價權關系不大。

這里要引申出一個小問題,就是巴西和澳洲為什么只出口鐵礦石,而不自己冶煉鋼鐵,轉(zhuǎn)而出口鋼鐵呢?其實這里面的門道也比較多,首先鋼鐵業(yè)在世界范圍內(nèi)都有地方保護主義的傾向,這么重要的金屬,一些大國肯定要保證一定的自給能力的,不愿意把產(chǎn)能輕易的轉(zhuǎn)移出去,確保能源安全。像澳洲、巴西這樣的國家,鋼鐵內(nèi)需不足,礦石產(chǎn)量卻無比巨大,而且鋼鐵業(yè)是重污染、薄利的行業(yè),發(fā)展的動力不足,哪有直接挖礦來的爽。鋼價不景氣的時候,高爐可不能隨意停產(chǎn),即使虧損也要繼續(xù)干,而關閉一座礦山就簡單多了,等礦價漲回來的時候復產(chǎn)就好了,礦石不多不少還在那里,整體風險要小的多。

但是話說回來,具有礦藏稟賦的國家就一定好嗎?也不是吧,大家一定聽說過“資源的詛咒”這個概念。

扯遠了,扯遠了,還是回到我們的正題上來。以上主要是通過一些分析,來講清楚一個關鍵問題:

投資鋼企可以關注礦價,但并不需要太在意上游礦山的壟斷。鋼企之間差異也很大的,我們可以優(yōu)中選優(yōu),投資那些風險最低,盈利能力最強,性價比最好的鋼企即可。

喜歡本文的朋友可以點點關注再看。

2、鐵礦石價格走勢研判

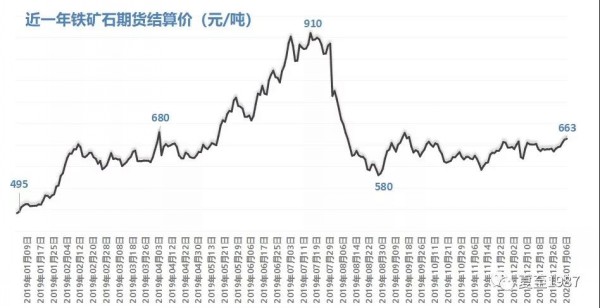

這里先回顧一下2019年全年的鐵礦石價格走勢,并對2020年做一個展望。

過去的一年,礦價表現(xiàn)出一個中間高兩頭低的狀態(tài)。其中,一二月份鋼廠噸鋼利潤高,生產(chǎn)積極,高爐開工率保持高位,礦石從495爬升到600附近。之后的三月,巴西淡水河谷(VALE)爆發(fā)了嚴重的礦難而部分停產(chǎn),有34人死亡,250人失蹤,恰逢澳洲颶風影響港口發(fā)運量,直接造成我國鐵礦石供應1億噸的缺口。從5月開始,澳洲和巴西的發(fā)運量保持在低位,供需關系開始惡化,礦石價格坐上火箭,一路躥升到峰值910元每噸的水平,升至近四年的高點。8月開始,受礦難影響的VALE開始復產(chǎn),疊加國內(nèi)施加嚴厲環(huán)保政策的影響,限制了鋼產(chǎn)能,也就打掉了一部分需求,使礦價的預期發(fā)生翻轉(zhuǎn),暴跌至580元每噸。10月開始,鋼材庫存基本去化,鋼企生產(chǎn)的積極性又有所恢復。鋼企對后市較為樂觀,開始對礦石進行補庫,使礦價重新攀升到年底的663元。

從這里開始是一個分水嶺,2020年的1月,新冠肺炎的疫情開始逐漸展現(xiàn)出影響力,鋼企生產(chǎn),包括鋼材的需求端受到嚴重的干擾,市場進入了一個非正常狀態(tài)。這個時候按傳統(tǒng)的分析框架,已經(jīng)很難精準預測礦石的需求情況了。

現(xiàn)在市場對鐵礦石非常的悲觀,2月3日節(jié)后第一個交易日,國內(nèi)期貨品種普遍大跌,鐵礦石主力合約直接跌停。在疫情影響下,鋼企下游的制造業(yè)、建筑業(yè)復工受到明顯的影響。但是對于鋼企(高爐),由于行業(yè)的特性,必須保持持續(xù)的生產(chǎn),鋼鐵庫存出現(xiàn)了一些淤積。所以現(xiàn)在鐵礦石方面的情況是,供給沒有問題,需求受到重大沖擊,短期的價格預測已經(jīng)沒有意義了。

但是站在中長期的角度,疫情總會控制住的,礦石的需求端會逐步恢復正常,而供給端也已經(jīng)有了一定的保障,礦價會伴隨鋼價上下震蕩。對于鋼企來說,最差的情況也就是2019年6-8月的時候,即去年第三季度。而我們知道,在一次性利空因素的沖擊下,2019Q3財報大量的鋼企仍然可以保持不錯的盈利,根本無需太多擔心。

本部分到此告一段落,小結一下:

我國鋼企原料依賴進口,上游是四大礦山,但在供給側(cè)改革的背景下行業(yè)格局重塑,已經(jīng)具有一定的議價權。2019Q3是鋼價-礦價大幅背離的時期,鋼企仍能保持可觀的盈利能力。