宏觀數據:

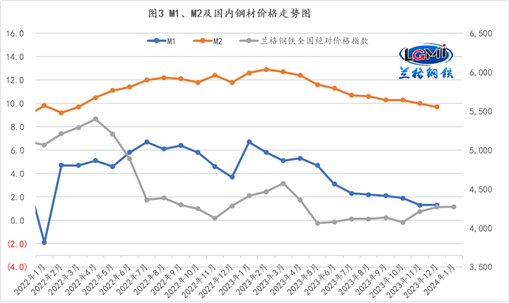

據中國人民銀行統計數據顯示,2023年12月末,廣義貨幣(M2)余額292.27萬億元,同比增長9.7%。狹義貨幣(M1)余額68.05萬億元,同比增長1.3%。流通中貨幣(M0)余額11.34萬億元,同比增長8.3%。2023年人民幣貸款增加22.75萬億元,同比多增1.31萬億元;社會融資規模增量累計為35.59萬億元,比上年多3.41萬億元。其中12月份,人民幣貸款增加1.17萬億元,同比少增2401億元;12月份,社會融資規模增量為1.94萬億元,比上年同期多6169億元。

蘭格點評:

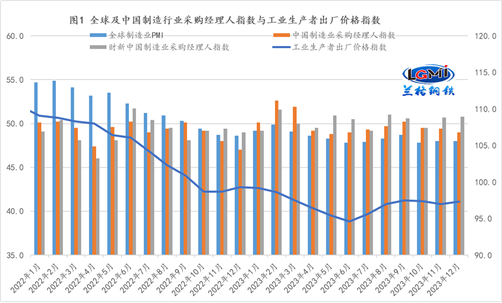

2023年12月份,受國際油價繼續下行、部分工業品需求不足等因素影響,工業生產者出廠價格指數同比下降2.7%,同比降幅較上月收窄0.3個百分點;環比下降0.3%,與上月持平;工業生產者購進價格指數同比下降3.8%,同比降幅較上月收窄0.2個百分點;環比下降0.2%,環比降幅較上月收窄0.1個百分點(詳見圖1)。

2023年,工業生產者出廠價格比上年下降3.0%,工業生產者購進價格下降3.6%,均由上年的上漲轉為下降。對于國內制造企業來說,2023年由于受到國內有效需求持續不足以及企業效益改善有限的共同影響,致使制造企業生產活動釋放意愿不足,從而制約了制造用鋼需求的釋放力度。

從2023年的金融數據來看,信貸和社融呈現了明顯的差異化,2023年人民幣新增貸款額同比有所多增,而社會融資規模增量同比明顯多增(詳見圖2);而狹義貨幣(M1)同比增速和廣義貨幣(M2)同比增速均呈現了先升后降的態勢(詳見圖3)。

從貸款端來看,2023年企業貸款增加17.91萬億元,較上年增加0.82萬億元;其中,短期貸款增加3.92萬億元,較上年多增0.89萬億元,占貸款增量的21.9%,較上年上升4.2個百分點;中長期貸款增加13.57萬億元,較上年多增2.51萬億元,占貸款增量的75.8%,較上年上升4.6個百分點;票據融資增加3410億元,較上年少增2.62萬億元,占貸款增量的1.9%,較上年下降15.4個百分點;表明企業在政策性預期的引導下,明顯注重企業短期與中長期發展之間的發力平衡,與此同時也更加注重企業對于融資風險的管控。

2023年居民貸款增加4.33萬億元,較上年多增0.5萬億元;其中,短期貸款增加1.78萬億元,較上年多增0.7萬億元,占貸款增量的41.1%,較上年上升12.9個百分點;中長期貸款增加2.55萬億元,較上年少增0.2萬億元,占貸款增量的58.9%,較上年下降12.9個百分點;表面居民的信心恢復仍然較弱,短期信貸意愿要明顯強于中長期,這就使得作為中長期居民信貸的主要來源的房地產行業的銷售端回暖明顯不及市場預期。

而從社融端來看,2023年社會融資規模增量累計為35.59萬億元,比上年多增3.41萬億元。其中,對實體經濟發放的人民幣貸款增加22.22萬億元,同比多增1.18萬億元;企業債券凈融資1.63萬億元,同比少增4254億元;政府債券凈融資9.6萬億元,同比多增2.48萬億元;表明2023年政府債券凈融資依然是“主力軍”,但政府投資對企業端的帶動效果依然有限。

2024年開年,中國人民銀行年度工作會議召開,會議強調要落實好中央經濟工作會議部署,堅持穩中求進、以進促穩、先立后破,強化逆周期和跨周期調節,不斷鞏固穩中向好的基礎。穩健的貨幣政策靈活適度、精準有效,綜合運用多種貨幣政策工具,保持流動性合理充裕,促進社會融資規模、貨幣供應量同經濟增長和價格水平預期目標相匹配;注重新增信貸均衡投放,提高存量資金使用效率,進一步優化信貸結構,確保社會融資規模全年可持續較快增長;延續實施碳減排支持工具;抓好金融支持民營經濟25條舉措落實。加強對房地產市場運行情況的監測分析,因城施策精準實施好差別化住房信貸政策,滿足各類房地產企業合理融資需求,抓好“金融16條”及金融支持保障性住房建設、“平急兩用”公共基礎設施建設、城中村改造等各項政策落實。從2024年信貸政策定調來看,“強化逆周期和跨周期調節”將成為貨幣信貸政策的主基調,綜合運用多種貨幣政策工具,同時也要靈活適度、精準有效,合理充裕,信貸政策既要支撐傳統經濟轉型升級,也要支撐加快形成新質生產力,貨幣總量重在“匹配”,而信貸結構重在“優化”。

2024年政府融資依然作為主力軍而存在,開年以來地方政府債券發行前置態勢明顯,據不完全統計,截至1月14日,已有27個地區披露一季度發行計劃,計劃發行地方政府債券16440億元,其中專項債券11738億元,一般債券4702億元;新增債券10532億元(含專項債券8493億元),再融資債券5908億元。其中有三個地區新增專項債券發行規模超過千億,分別是山東省1500億元、四川省1200億元、浙江省1200億元;三個地區累計發行規模占一季度新增專項債券計劃發行規模的45.92%,地方政府債券的前置發行將為施工旺季的到來準備充足的彈藥。

目前來看,隨著季節性天氣因素以及春節假期臨近的影響,終端需求的淡季效應也不斷深入,市場的被動冬儲已經有所呈現,但主動冬儲意愿卻明顯不足,縱使開年以來各地重大項目開工消息不斷,市場參與者對于傳統施工旺季釋放的預期依然存在較大的不確定性,而制造行業已經進入提質升級階段,中長期貨幣信貸的支持效應也將更加明顯。